Jaag de pandjesprins met pek en veren de vastgoedmarkt af. Laat de overheid stoppen met het doorvoeren van maatregelen die de woningmarkt nog verder verstoppen. Stel een zelfbewoningsplicht en een speculatieverbod in. Zomaar wat voorgestelde en/of toegepaste maatregelen om wonen betaalbaar te maken voor mensen met inkomens in de middencategorie. Komen we er daarmee? Onwaarschijnlijk, zolang we een blinde vlek hebben.

Inflatie is blinde vlek in discussie betaalbaarheid

Die blinde vlek heet inflatie. Niet de inflatie zoals we die kennen uit de berichten van bijvoorbeeld het Centraal Bureau voor de Statistiek. Dan gaat het over de prijsstijging van een mandje goederen en diensten. Maar inflatie volgens de definitie die aansluit op de opvattingen van de economen van de Oostenrijkse School: inflatie als toename van de geldhoeveelheid. Wat is de samenhang van die inflatie met de prijsstijgingen op de woningmarkt en hoe verhoudt de inkomensgroei zich daarmee?

Geldgroei weer aardig op gang gekomen

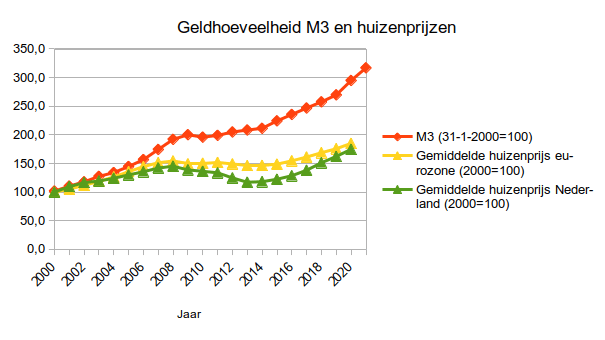

Diagram 1 toont drie grafieken. De rode toont de ontwikkeling van de geldhoeveelheid in de eurozone. Na de kredietcrisis stagneerde die, maar sinds 2014 zit daar weer aardige groei in. De gele grafiek geeft de ontwikkeling van de huizenprijzen (bestaand en nieuw) in de eurozone weer. In het groen is die ontwikkeling voor Nederland te zien. Om de waarden vergelijkbaar te maken zijn indexcijfers gebruikt met het jaar 2000 als basis.

Diagram 1

Bronnen: ECB, Eurostat. Bewerking: Vastgoedmarkt

Er is duidelijk samenhang tussen geldgroei (inflatie) en de huizenprijzen. Er zit wel vertraging in. Eerst kwam de geldgroei weer op gang, een paar jaar later de stijging van de huizenprijzen. In Nederland houden die huizenprijzen sinds 2016 ongeveer gelijk tred met de ontwikkeling van de geldhoeveelheid in de eurozone. De huizenprijzen in de eurozone als geheel kunnen de geldgroei niet volgen, maar stijgen doen ze wel.

Toeval? Een samenhang betekent nog geen oorzakelijk verband. Maar geldgroei en de huizenmarkt zijn wel degelijk met elkaar verbonden via de hypotheekmarkt. Misschien is het nodig om even een uitstapje te maken naar de manier waarop geld ontstaat.

Woningkrediet belangrijke bron van geldschepping

‘Kredietverlening door banken is de belangrijkste bron van geldschepping’, schrijft de Nederlandse Vereniging van Banken op haar website. Wanneer Jan Modaal bij ING 250.000 euro leent om een appartement te kopen, is dat geld er het ene moment niet en het volgende moment wel. Het geld ontstaat wanneer een medewerker van de bank het bedrag in een computerscherm intikt. Vanaf dat moment is er 250.000 euro bijgeboekt op een bankrekening en heeft Jan Modaal een schuld van 250.000 euro bij ING.

De markten voor woningen en commercieel vastgoed spelen een cruciale rol bij de geldgroei. Een grootbank als ING had eind 2020 voor ruim 598 miljard euro aan leningen aan klanten uitstaan. Dat geld hadden ING en zijn klanten dus samen gecreëerd. Voor het grootste deel - een bedrag van ruim 356 miljard euro - gebeurde dat via hypothecaire leningen.

Groeien we eigenlijk wel?

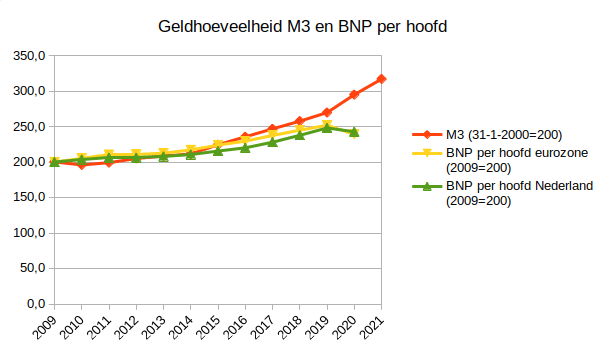

De inflatiedefinitie van de Oostenrijkse school werpt een heel ander licht op economische groei en welvaart. Groeien we eigenlijk wel? Gaat het wel beter met BV Nederland? We zijn sowieso al wel gewend aan het idee om groeicijfers te corrigeren voor inflatie. Aan groei die alleen het gevolg is van inflatie hechten we namelijk geen waarde. Daarom moeten we corrigeren voor inflatie om zicht te krijgen op de reële groei. Maar hoe is het beeld van de economische groei als we die vergelijken met de groei van de geldhoeveelheid? Zie daarvoor diagram 2.

Diagram 2

Bronnen: ECB, Eurostat. Bewerking: Vastgoedmarkt

Het is duidelijk: al zeker sinds 2015 blijft het bruto nationaal product per hoofd van de bevolking in de eurozone achter op de groei van de geldhoeveelheid. In Nederland is dat al sinds 2014 het geval.

Gelukkig voor de huizenkopers kunnen ook de prijzen van nieuwe en bestaande woningen de groei van de geldhoeveelheid niet bijbenen, zo bleek uit diagram 1. Dat lijkt ook logisch, want geldschepping via hypotheken is niet de enige financieringsbron voor woningen. Mensen brengen ook eigen vermogen mee, bijvoorbeeld uit de verkoop van de vorige woning met overwaarde.

Wel wat aan de hand met betaalbaarheid

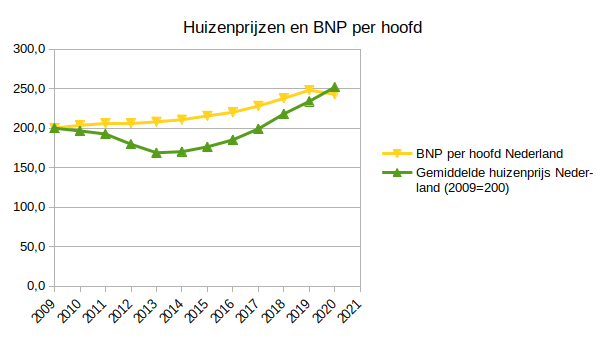

Toch is er in Nederland wel wat aan de hand met de ontwikkeling van betaalbaarheid van woningen. Dat is te zien in diagram 3. Sinds 2014 stijgen de huizenprijzen harder dan het bruto nationaal product per hoofd van de bevolking. Wie zonder eigen vermogen een woning wil kopen, zal zich dus steeds dieper in de schulden moeten steken.

Diagram 3

Bron: Eurostat. Bewerking: Vastgoedmarkt

Afgezet tegen het bruto nationaal product per hoofd van de bevolking was het gemiddelde huis in Nederland in 2020 ongeveer even betaalbaar als in 2009. Zo bezien lijkt de ontwikkeling van de betaalbaarheid nog mee te vallen. Maar er is nog iets anders aan de hand op het gebied van de betaalbaarheid van koopwoningen. Hoe lager de inkomenscategorie, hoe minder de stijging van het inkomen de stijging van de huizenprijzen kan bijbenen.

Laagste inkomens verliezen meeste terrein op koopwoningmarkt

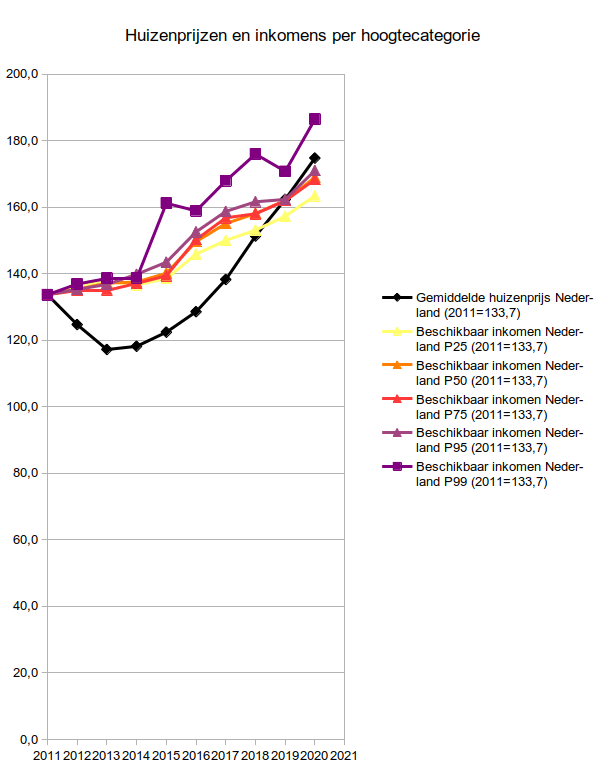

Diagram 4 toont dat. In het zwart staat de ontwikkeling van de gemiddelde huizenprijs sinds 2011. Lichtgeel is het inkomensniveau waarbij een kwart van alle inkomens lager is. Bij oranje is vijftig procent van de inkomens lager. Bij rood, lichtpaars en donkerpaars is dat achtereenvolgens 75 procent, 95 procent en 99 procent. Alleen bij de rijkste huishoudens (99 procent) nam de prijs van een huis minder toe dan het inkomen. Bij alle andere categorieën bleef de inkomensgroei achter bij de stijging van de huizenprijzen.

Diagram 4

Bronnen: ECB, Eurostat. Bewerking: Vastgoedmarkt

Zolang potentiële woningkopers verarmen, lossen we het probleem van de betaalbaarheid niet op door ons alleen op de aanbodkant te focussen. Willen we woningen betaalbaarder maken, dan moeten we niet vergeten om werknemers meer te betalen. Anders wordt het nooit wat met die betaalbaarheid van koopwoningen, wat politici en vastgoedpartijen ook verzinnen.