Uit cijfers van het CBS blijkt echter dat het aantal faillissementen ten opzichte van het voorgaande jaar is gedaald. In totaal gingen er 285 retailers (excl. eenmanszaken) failliet: 41 minder zijn dan 2019.

Vooral in de foodsector waren er minder faillissementen. In de horeca, de branche die het hardst geraakt wordt door covid-19, was wel een stijging zichtbaar. Hier gingen 39 extra bedrijven failliet in vergelijking met het jaar ervoor (Bron: Retailnews, 12 januari 2020).

Ook onderzoeksbureau Locatus constateert geheel tegen de verwachtingen in geen sterke toename van de leegstand in de Nederlandse winkelgebieden (van 7,3% in januari ‘20 is de leegstand toegenomen naar 7,5% in januari ‘21). In de eerste maanden van 2020 werd nog wel een toename in aantal leegstaande panden genoteerd, maar sinds maart ’20 was er nauwelijks sprake van stijging. In winkelmeters is de leegstand zelfs gedaald, namelijk van 8,1% van de winkelmeters begin dit jaar naar 7,6% nu.

Voor de beperkte toename in leegstaande winkelpanden zijn volgens Locatus drie verklaringen. De Steunmaatregelen lijken te werken, er was sprake van een sterk derde kwartaal ’20 voor veel sectoren en de ombouw naar niet-retail is weer toegenomen.

Hoewel de impact van covid-19 op het totale winkelbestand dus beperkt lijkt te zijn, kunnen er wel wijzigingen hebben plaatsgevonden binnen de verschillende type winkelgebieden en branches. Daarom is bekeken hoe het winkelbestand zich heeft gewijzigd afgelopen jaar. Hierbij kunnen 7 verschillende fases zijn doorlopen, zoals in onderstaande figuur is te zien. Zoals in de figuur ook te zien is, is dat van alle winkelpanden 82,7% nog steeds verhuurd is aan dezelfde huurder. In 5,8% van de gevallen was de leegstand die er nu is, er vorig jaar ook al. Dat betekent dat er voor 11,4% van de winkelpanden er afgelopen jaar een wijziging heeft plaatsgevonden; dus toch een behoorlijke dynamiek. Dit is niet per definitie negatief, want voor 7,2% (dus bijna 2/3 van die gevallen) was hierbij sprake van opvulling van leegstand dan wel invulling door een (nieuwe) huurder. In 4,2% van de winkelpanden is bij wijziging leegstand ontstaan.

Kijken we naar de verschillende type winkelgebieden in Nederland (zie figuur 2), waarbij we de winkelgebieden hebben gecategoriseerd naar bezoekmotief, dan zien we onderscheid.

Al eerder bleek dat de food sector floreerde door covid-19 en zowel supermarkten als lokale vers speciaalzaken hun omzetten hebben zien stijgen. In de Convenience winkelgebieden, waar voornamelijk de dagelijkse boodschappen worden gedaan, zien we dan ook de minste dynamiek. Van alle winkelpanden had 86% vorig jaar dezelfde huurder.

In de Specialized winkelgebieden, de grootschalige detailhandelslocaties met de bouwmarkten en tuincentra, waren in 2020 ongeveer gemiddeld aantal wijzigingen.

De dynamiek vond met name plaats in de Comparison winkelgebieden; winkelgebieden waar vooral recreatief wordt gewinkeld. Voor bijna 20% van de winkelpanden was er sprake van een nieuwe huurder dan wel (resulterende) leegstand. Dit is natuurlijk een afspiegeling van waar de omzetten als gevolg van covid-19 onder druk kwamen te staan.

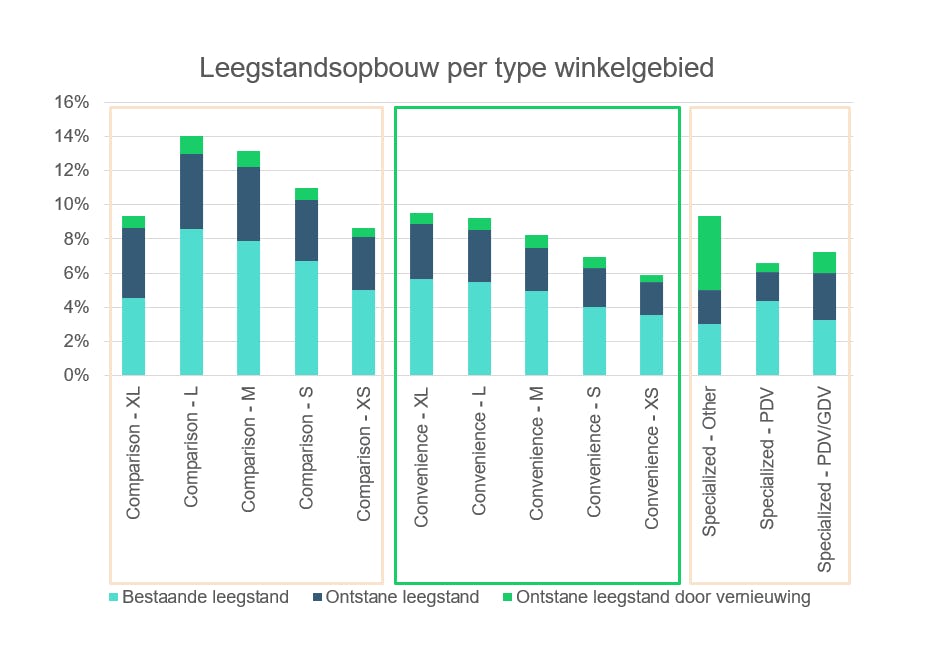

Dit komt nog sterker tot uiting als we kijken naar de leegstandsopbouw per type winkelgebied, die kan worden opgesplitst in ‘reeds bestaande leegstand’, ‘ontstane leegstand’ en ‘ontstane leegstand vanuit vernieuwing’ (ofwel fase 5, 3 en 7).

De totale leegstand is voor Convenience en Specialty gebieden rond het Nederlands gemiddelde van 7,5%.

De leegstand in Comparison winkelgebieden ligt met gemiddeld 11,2% een stuk hoger. Uit de onderstaande grafiek wordt tevens duidelijk dat de omvang van een winkelgebied een belangrijke invloed heeft op leegstand. Het blijkt dat hoe kleiner de omvang van een winkelgebied, hoe lager de leegstand. Niet alleen de reeds bestaande, maar ook de ontstane leegstand (fase 3 en 7) is lager wanneer een winkelgebied kleiner is. Hieruit kan worden geconcludeerd dat naast het type winkelgebied, ook de omvang bepalend is in hoeverre een winkelgebied bestendig is tegen de effecten van covid-19.

Dit komt nog sterker tot uiting als we kijken naar de leegstandsopbouw per type winkelgebied, die kan worden opgesplitst in ‘reeds bestaande leegstand’, ‘ontstane leegstand’ en ‘ontstane leegstand vanuit vernieuwing’ (ofwel fase 5, 3 en 7).

De totale leegstand is voor Convenience en Specialty gebieden rond het Nederlands gemiddelde van 7,5%.

De leegstand in Comparison winkelgebieden ligt met gemiddeld 11,2% een stuk hoger. Uit de onderstaande grafiek wordt tevens duidelijk dat de omvang van een winkelgebied een belangrijke invloed heeft op leegstand. Het blijkt dat hoe kleiner de omvang van een winkelgebied, hoe lager de leegstand. Niet alleen de reeds bestaande, maar ook de ontstane leegstand (fase 3 en 7) is lager wanneer een winkelgebied kleiner is. Hieruit kan worden geconcludeerd dat naast het type winkelgebied, ook de omvang bepalend is in hoeverre een winkelgebied bestendig is tegen de effecten van covid-19.

Als we kijken naar de branches van alle winkelpanden die in 2021 in vergelijking tot vorig jaar een (nieuwe) huurder hebben gekregen, dus fase 2 of 3 hebben doorlopen, wordt inzichtelijk welke branches in sterke of juist minder sterke mate in aanmerking kwamen voor een wijziging. Hierbij wordt het totaal van het aantal dat fase 2 en 3 hebben doorlopen afgezet tegenover het totaal aantal verkooppunten binnen die branche. Zo wordt het relatieve risico inzichtelijk. Hiervoor hebben we alleen de branches meegenomen met meer dan 200 verkooppunten, anders is het relatieve risico al gauw hoog. Daarnaast hebben we het type winkelgebied ‘Specialty’ buiten beschouwing gelaten, omdat het totale aantal verkooppunten hier met 6.000 te beperkt is voor een branche analyse.

In onderstaande tabel zijn de meest geraakt branches weergegeven, gerangschikt naar relatieve risico. Bij Comparison en Convenience winkelgebieden zitten enkele overeenkomstige branches, maar gemiddeld is het relatieve risico bij Convenience winkelgebieden aanzienlijk lager dan bij Comparison winkelgebieden. Gemakkelijker gezegd, de kans dat een damesmodezaak in een Convenience winkelgebied stopt is kleiner dan in een Comparison winkelgebied.

De meeste branches behoren tot mode gerelateerde winkels. Al lange tijd wordt dit segment bedreigd door verschuiving naar online verkopen. Covid-19 heeft de internetgevoeligheid van branches alleen maar versterkt en daarom zien we binnen deze branche nu het grootste risico. Aangezien in 2020 nauwelijks gereisd kon worden, is het niet verwonderlijk dat ook de reisbureaus een verhoogd risico laten zien. Opvallend bij Comparison is dat de meest risicovolle branche de ‘partijgoederen’ is. Dit is te verklaren omdat dit type winkel geregeld scherp onderhandelt bij aanhuur, met vaak korte looptijden, om hun partijgoederen tegen lage bulkprijzen te kunnen afzetten. Het is dan ook niet zozeer een covid-19-effect, maar meer een kenmerk van deze branche.

Zoals al eerder beschreven, is de Food-branche bespaard gebleven in 2020. In de meest geraakte branches zijn dan ook geen Food-gerelateerde branches terug te zien. Zowel binnen Comparison als Convenience winkelgebieden is de supermarkt de minst risicovolle retailbranche. In Comparison winkelgebieden worden de supermarkten bijgestaan door branches als theater, musea en hotels. Bij Convenience zijn de minst risicovolle branches naast supermarkten de slijter, slager, apotheek en optiek. Maar ook de kappers, die wekenlang hun deuren moesten sluiten, laten met 2% een laag relatief risico zien.

Conclusie

De impact van covid-19 is in 2020 beperkt, met name voor de Convenience en Specialty winkelgebieden. De Comparison winkelgebieden hebben iets meer dynamiek laten zien. Dit komt vooral vanwege de branchering, die in Comparison winkelgebieden veelal mode-gerelateerd is. De mode branche heeft over het algemeen de meeste mutaties laten zien in 2020. Ook de reisbureaus hebben in 2020 uiteraard een verhoogd risico gehad. De Food-branche kent het laagste risico en is natuurlijk het sterkst vertegenwoordigd in Convenience winkelgebieden.

Effecten van covid-19 zullen hun verdere uitwerking in 2021 hebben, aangezien veel ondernemers een groot deel van de omzet hebben misgelopen in het eerste kwartaal. Voor 2021 kan daarom worden verwacht dat de impact, in de zin van toenemende leegstand, zal toenemen. De impact per type winkelgebied zal gelijke verhouding gaan laten zien, waarbij de hardste klappen dus in Comparison winkelgebieden zullen vallen en de Convenience winkelgebied relatief bespaard zullen blijven. Naast de typologie is gebleken dat de omvang van een winkelgebied van invloed is op de impact. Kleinere winkelgebieden kennen een kleinere impact als gevolg van covid-19 dan grotere. De combinatie met type, dus een klein Convenience winkelgebied, kent dan ook de minste risico.

Voetnoot: in het onderzoek is rekening gehouden met wijzigingen in Locatus branche coderingen alsmede toegevoegde of verdwenen branches. In het onderzoek zijn uitsluitend de winkelpanden meegenomen behorende tot een Comparison, Convenience of Specialty winkelgebied. Dit betekent dat alle winkelpanden behorende tot de categorie Verspreide bewinkeling of Overig in dit onderzoek zijn uitgesloten.

Dit artikel is gesponsord door Altera Vastgoed

Bezoek ook het partnerdossier op Vastgoedmarkt.nl